- 产品名称:【头条】海德堡中国市场销售额创5年新高印刷厂老板都投了多少钱?及中国老板花钱的方式与老外有什么不一样?

时间: 2024-03-15 18:59:10 | 作者: 特规定制

- 详细介绍

原标题:【头条】海德堡中国市场销售额创5年新高,印刷厂老板都投了多少钱?及中国老板花钱的方式,与老外有什么不一样?

前几天,发了篇《裕同要建国内最大的商业印刷厂。及最大的商业印刷厂,能够有多大?》。

商业印刷在国内被归入“其他印刷品印刷”,满打满算年产值也就850多个亿。

很快,就有圈里朋友反馈:对商业印刷的定义太窄了。凡是与商业有关的都应该算作商业印刷品,包括个人影像册、纪念册、标书、黄页、超市DM、产品目录册、票据、不干胶标签,甚至RFID等等。当纳利就把自己定义为商业印刷企业,它的体量是很大的。

这位朋友说得很在理。在国外,商业印刷的概念比咱们理解的要宽泛。在有些咨询机构给出的数据中,商业印刷甚至超过包装印刷,被认为是印刷圈最大的细分市场。

比如,胶印机大佬海德堡在6月发布了2018/19财年(截止2019年3月31日)年报,里面就引用了这样一组数据:当前全球市场年印刷量约4000亿欧元。其中,包装印刷占比27%,标签印刷占比6%;商业印刷占比最大,高达50%左右。

扒了扒年报对商业印刷的界定,列举的基本的产品有:宣传单、小册子、名片、票证、明信片、年报、日历台历挂历等等。就这一些产品,线%的印刷量吗?

这组数据跟国内印刷圈的情况,还有点对不上。根据咱们的统计,2017年国内包装印刷产值为9279.19亿元,按当年收官汇率约合1189亿欧元。

而按照年报引用的数据推算,全球市场年包装印刷量满打满算也就1080亿欧元。这就说不太通了,难道是全世界的包装都让咱们给印了,各位老板觉得呢?

当然了,数据的事儿,很难说谁对谁错。为何会有这么大的差别,根本原因可能还是:咱们跟老外在印刷品的分类体系,及对具体产品的界定上存在差异。

不管怎么分,业务就是这么多业务。对每天找活干的印刷厂来说,怎么分影响都不大。

所以,大而化之的数据探讨到此为止。接下来,想说的是:海德堡年报中更为细致的数据。比如:过去一年它在中国卖了多少钱?

为什么要说这一个话题呢?很多老板都知道:2018年圈内老板投资热情高涨,咱们的胶印机进口额大涨35.2%,达到7.32亿美元,为2015年以来最高,比2016年的区间低点4.14亿美元高出76.8%。

印刷厂老板又想花钱、敢花钱了,最高兴的莫过于靠卖设备过活的供应商了。因为印刷厂老板每一分钱的设备投入,都会转化成为它们财务报表上真切的销售数据。

所以,一直想知道:在2018年的进口额大涨中,主要胶印机厂商都收获几何?今天,就先来扒一扒在全球单张纸胶印机市场占据超过40%份额的海德堡。

圈内老板高涨的投资热情,在海德堡的报表上得到了立竿见影的体现。2018/19财年,中国市场为海德堡贡献净销售额3.24亿欧元,同比增长27.53%,创近5个财年新高。

同财年,海德堡净销售额总值为24.90亿欧元,同比增长2.89%,增量为7033.8万欧元,而中国市场贡献的增量就达到7003.2万欧元。

从年报中还不难发现:过去这个财年,中国并不是海德堡最大的单一市场,但中国老板也许购买了最多的海德堡胶印机。

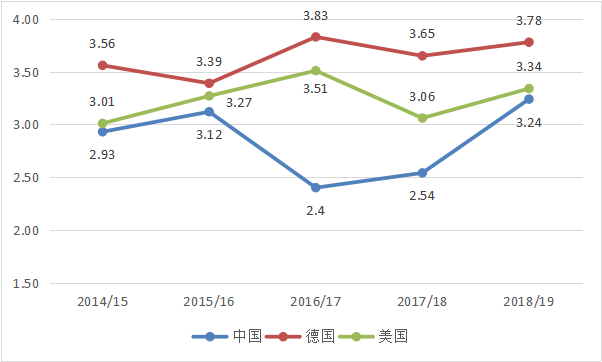

从2018/19财年全球主要国家的表现看,德国、美国市场为海德堡贡献的净销售额分别为3.78亿欧元、3.34亿欧元,均比中国市场要高;三个国家在海德堡净销售额中的占比分别为15.18%、13.41%、13.03%,中国最低。

既然中国市场贡献的净销售额比德美两个印刷大国都要低,为何会说中国老板也许购买了最多的海德堡胶印机?

现在的海德堡分为三个业务板块:一是“数字化技术部门”,包括单张纸胶印、数码印刷、标签印刷及印后等相关设备及产品;二是“生命周期解决方案部门”,包括耗材、零配件、服务、软件解决方案及CTP等相关这类的产品与服务;三是“金融服务部门”。

其中,“数字化技术部门”和“生命周期解决方案部门”是海德堡创收的主力,2018/19财年分别贡献净销售额15.35亿欧元、9.51亿欧元,在净销售额中的占比为61.63%、38.20%。

2018/19财年,在德国市场3.78亿欧元的净销售额中,有2.49亿欧元来自“数字化技术部门”,占比65.89%;1.27亿欧元来自“生命周期解决方案部门”,占比33.50%。在美国市场3.34亿欧元的净销售额中,有1.87亿欧元来自“数字化技术部门”,占比55.99%;1.47亿欧元来自“生命周期解决方案部门”,占比44.00%。

而在中国市场3.24亿欧元的净销售额中,两个部门的贡献分别为2.79亿欧元、4530.7万欧元,占比86.03%、13.96%。

显而易见,胶印机所在的“数字化技术部门”是海德堡在中国市场绝对的创收主力。这一部门来自中国市场的净销售额比德国市场高出约3000万欧元,比美国市场高出约9200万欧元。

按当前汇率,2018/19财年海德堡在中国市场的净销售额约合人民币25亿元,以全国近10万家印刷厂为基数,平均每家约为海德堡贡献2.5万元。

当然了,10万家印刷厂中真正有实力购买海德堡相关这类的产品与服务,在过去一个财年中又有过大额成交的,恐怕只是极少数。少到多少呢?可能只有三五百家。

凭什么有这样的判断?海德堡在中国市场的销售以胶印机为主体。而根据有关统计,2018年中国一共从德国进口四色及四色以上单张纸胶印机780台。除去高宝、曼罗兰等其他供应商的销量,以及一家公司购买多台机器的情况,说与海德堡有大额成交的印刷厂在三五百家,差距应该不会有太大吧?

可以确信的是:但凡是能买得起海德堡设备的印刷厂,在圈内大多数都应该处于中上水平。不知道各位老板的厂子是不是在这三五百家的范围内,过去一年在海德堡身上又花了多少钱?

不管花多少吧,与德国、美国同行比,中国老板显然更加重视胶印机等硬件设备的投入,而老外在购买海德堡的耗材、零配件、服务等方面花了更多钱。

这种差异能说明什么?有一种可能:只是偶然,什么也说明不了。但更可能的是:这表明了中国与德美两国印刷业发展阶段的不同,及印刷厂老板投资理念的差异。

相对于已经高度成熟的德国和美国市场,中国印刷业显然变数更多,机会也就更多。经过近三四十年的快速地发展,国内印刷圈的市场格局虽然日渐清晰,但头部企业之间的差距并未明显拉开。在慢慢的开始显现的市场整合红利中,很多企业都还有脱颖而出的机会。

尤其是在商业印刷等因技术迭代而加速洗牌的细分市场,新兴企业的批量崛起使整个市场空前活跃。

通常说来,越是格局未定的市场,企业的投资热情会越为高涨。因为总会有老板为了占据更大的市场占有率,而不断加大设备与产能的投入。因此,在投资能力一定的前提下,国内老板会更倾向于买设备、扩产能。

相对于中国老板的买买买,德国、美国的老板看上去似乎在如何用好设备上下了更多功夫。圈内老板大多都知道,不管是海德堡的耗材、原装零配件,还是软件、维保服务,与同种类型的产品、服务比起来,一般都价位相对较高。

德国、美国印刷厂为海德堡“生命周期解决方案部门”贡献的净销售额,分别是中国同行的2.8倍、3.2倍,不太原因是它们人傻钱多。而是在高度成熟的市场环境中,它们必须使自己的生产效率和产品质量保持在较高水准。只有这样,才可能维持比咱们要低不少的利润率。

或许正是看到了中国市场在非硬件设备方面的市场潜力,海德堡于今年早一点的时候将“订阅服务”模式引入到了中国。

“订阅”的说法,不是很好理解。按以前扒到的信息:在这种模式下,印刷厂不需要沿用传统方式投资购买印刷机,只要与海德堡签订一揽子协议,就能获得包括设备、软件、耗材、服务在内的全方位解决方案,然后每月按约定的印刷数量支付费用。

对海德堡来说,这种模式整合了“数字化技术部门”和“生命周期解决方案部门”的大部分产品与服务,能够尽可能挖掘单一客户的销售潜力,将一次性的设备销售转化成细水长流的长期生意。

对印刷厂来说,这种模式在降低初始投资所需成本的同时,能够解决维修保养成本偏高等后顾之忧,借助海德堡全方位的服务保持生产的高效、顺畅运转,从而获取更大的经营收益。

目前,这种模式在中国市场还处于试水阶段。它能否真正落地,关键取决于“约定的印刷数量”有多少及付费的标准有多高。

“订阅模式”的推出,对海德堡来说是一次重要的创新和尝试。在2018/19财年管理层致投资者的财年信中,开篇第一段的绝大部分内容都被用于阐述“订阅模式”对海德堡数字化转型战略的意义。

问题是:对海德堡,乃至其他胶印机厂商来说,即使中国市场出现回暖,全球市场对胶印机的需求仍未走出平台期,没有大落,也很难有大起。

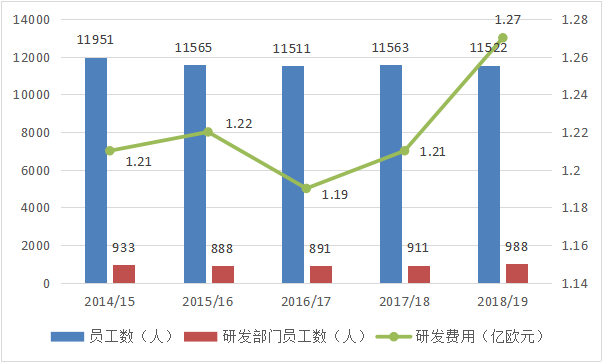

最近五个财年,海德堡主要经营指标稳中向好。从2014/15财年到2018/19财年,其总资产、净资产分别从22.93亿欧元、1.83亿欧元增至23.29亿欧元、3.99亿欧元,增长率为1.57%、118.03%,资产负债率有所降低;净销售额、税后净利润分别从23.34亿欧元、-7200万欧元,增至24.90亿欧元、2100万欧元,前一指标增长6.68%,后一指标则由小亏到微盈。

与此同时,海德堡的员工数量、研发费用两项指标基本保持稳定:2014/15财年分别为11951人、1.21亿欧元,2018/19财年分别为11522人、1.27亿欧元。

顺便说一下:海德堡在中国有多少员工?约850人。其中,有400人左右在销售和服务岗位,另外450人应该主要在海德堡青浦工厂从事生产工作。

这些迹象或许可以从一个侧面表明:经过持续的调整与变革,海德堡全力推进的数字化转型已经效果初现。

问题是:对全球印机行业的标杆来说,仅仅是企稳回升或小步慢走显然是不够的,还需要为未来寻求更多的增长着力点。对此,海德堡还有哪些设想与规划?

年报显示,除了订阅模式的推出和落地,海德堡还希望可以将遍布全球各地的海德堡胶印机,通过数字化技术连接成为一个数据网络,并以此为基础帮助客户实现效率和收益的提升。

与此同时,海德堡认为“数字化包装和标签印刷”拥有非常良好的增长潜力,将与订阅服务模式一道成为海德堡实现未来增长的基石。

当然了,作为胶印机大佬,海德堡在年报中还重点强调了其“一触即停(Push to Stop)”的智能化生产理念,正像其在4月的东莞展期间所展示的那样,在此不再啰嗦。

海德堡的年报到这基本扒完了。从全球印机行业第一品牌的转型探索中,各位老板体会到了什么?

印机行业是印刷圈的倒影。自2011年以来,全球胶印机市场的大幅动荡及主要厂商遭遇的困局,其实是印刷圈深层次变革的体现。海德堡在年报中将这种变革归纳为三点:

一是全球印刷业增长重心的变化。发达国家印刷业受各种各样的因素叠加影响,销售额出现下滑,但更看重印后和表面整饰工艺及定制化的产品需求在增加;新兴市场国家是印刷业增长的主要驱动力。

二是不同印刷工艺应用情况的消长:胶印基本稳定,且仍是目前最主流的印刷工艺;数码印刷应用稳步增长,柔印受益于包装和标签印刷的发展走势良好。

这三点变革,圈内老板是否也感同身受?值得庆幸的是,中国印刷业目前仍属于还在继续增长的新兴市场。每年4%-5%的增长率,对咱们来说已经低不可耐了;对欧美同行来说,却是多少年都没见过的“天文数字”。